今後の日本の不動産投資はオワコンなのか?【それでもその価値を考える】

日本の不動産投資はオワコンという風に言われてひさしいです。

人口減少、少子高齢化、経済失速など。日本の不動産だけでなく、日本の経済そのものもオワコンといわれている時代ですが、本当にそうなのでしょうか。

今回は、あえて、今の日本の不動産投資の価値を考えていきます。

ざっと、あげただけでも、こういうメリットがあると思います。

- プラスレス性

- 担保価値・商業価値がある

- いざ、というときのセーフティネット

- 長期投資なら利益は出せる

不動産投資は、投資の一種です。

不動産を買って、家賃収入(インカムゲイン)と、売却益(キャピタルゲイン)を得ること投資です。

投資は、ビジネス極地です。ビジネスとは、詰まるところ、お金・労働力をどこに投下するのかということです。経営者は身一つです。ビジネスに投資する以上、限界があるのです。だからこそ、お金に働かせる必要があります。

その投資(ビジネス)として、不動産投資はオワコン=稼げないという風に言われているのはなぜでしょうか。

その理由を考えていきます。

そもそも、日本の不動産投資がオワコンと言われる理由はなんだろうか?

日本の不動産投資の現状

つまり、今の日本の不動産投資の状況は、下記のような状況になっているということです。

- 家賃収入(インカムゲイン)の低下

- 売却益(キャピタルゲイン)の低下・もしくはマイナス

事実確認①:人口減・空き家化

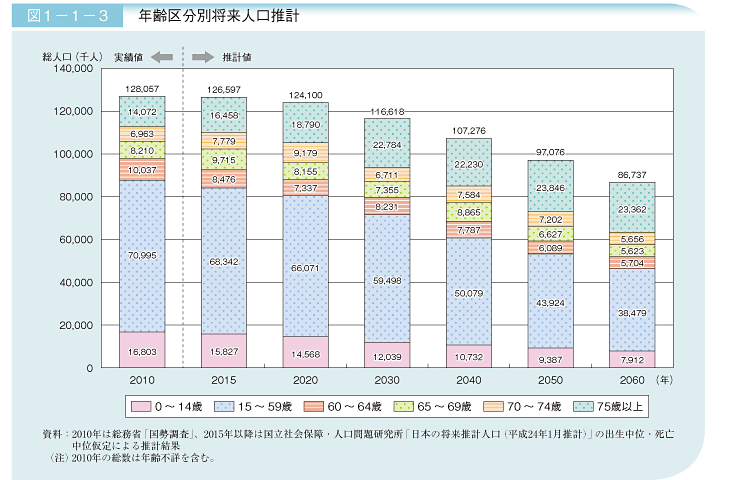

出典:内閣府HP(https://www8.cao.go.jp/kourei/whitepaper/w-2012/zenbun/s1_1_1_02.html)

2010年には1億2800万人いた人口が、2050年には、9700万人まで減るといわれている時代です。

事実確認②:家賃相場の下落

人口が減るというのは、借り手が減ることになります。

ということは、需要よりも供給が増えていきますので、必然的に家賃相場は下落してきます。

基本的には、家賃相場が上昇している時であれば、自分の取り分を増えます。逆に、家賃相場が下落しているような時代では、高いままだと借り手がつかないので、家賃を下げないと借り手がつかない状態になってしまうので、取り分が減っていきます。

つまり、日本の総人口が減少していくということは、不動産投資して得られる家賃が年々低下していくということを意味しています。

今後の日本の人口が減り続ける以上、借り手が減っていくことは変えようがない事実です。

事実確認③:経済成長が鈍化し、インフレ率が低いため、不動産価格が下落している

もともと日本は国土が狭く、狭い土地に多くの人が住む高人口密度国です。

開発中の神奈川県の多摩市のニュータウンを見て、「外国の要人が牢獄のようだ」という感想を持ったと言います。それほど、海外と比べたら、狭い土地に住居が密集した都市構造になっているようなのです。

少し前の日本であれば、人口が増え続ける、もしくは横ばいで推移していました。

それであればもちろん空家の心配どころか、むしろ経済成長によって、どんどん不動産価格が上昇している時代でした。ここで、日本の住宅ローン神話のはじまりで、無理して住宅ローンを組むサラリーマンがたくさん出現したのです。

もちろん、地価がどんどん上昇している時代はよかったですが、今はそうではありません。

むしろ借り手の数=住む人間の数がどんどん減っており、経済成長が鈍化しており、インフレ率も期待できない。

つまり、確かにバブル的に一時的に不動産価格が高騰することはあるかもしれませんが、ファンダメンタルズ的な要素として(本質的な要素として)、不動産価格が上がっていくことは期待できないという状況なのです。

このように、日本の不動産投資は、

- 借り手(家賃収入をもたらす人)の数

- 不動産価格(売却益をもらすもの)の金額

のダブルパンチが待っているという論調なのです。

それでも考えたい!日本の不動産投資をする価値とはなんだ?

一生日本に住むなら、不動産の価値はプラスレス

不動産の本質は「住空間」です。

それに、家賃という金銭的な価値が付随するため、不動産価格というプライスがつくだけです。

つまり、本来、不動産の価値は、金銭的なプラスマイナスだけで測れないのです。

その不動産に保有することによって、得られる心理的なリターンがあります。

「預金」「株」「債権」などは、それを持っていても、自分の生活に直接的な便益をもたらしてくれるわけではありません。

確かに、預金があることで安心感を得ることができたり、株式を保有することで株主優待で美味しい特産品を毎年もらえたり…などはありますが、実質的な価値は不動産に比べたら低いかもしれません。

不動産は、自分もしくは他者に対して「居住サービス」という人間の社会生活の「衣食住」の「住」という根幹部分にまつわるところを私たちに提供をしてくれます。それでいて、資産性がある投資物の一つでもあります。これは、他の投資商品には特徴です。

不動産は、持っているだけで、その居住空間という実質的な価値を提供し続けてくれるのです。

快適な居住空間が増えることによって、仕事や生活の活力にもつながります。

日本に住み続ける以上経済的なリターンの側面だけでなく、数値化できないリターンがあるのが不動産投資の面白いポイントです。

担保価値・商業価値がある

不動産には、担保価値があります。

これは、荒れ果てた荒野のような場所にあるなど、需要が全くないような物件を手にしない以上、大丈夫です。

いくら人口が減っていても、衣食住は人間の生存の基礎的な部分です。特に「住」は、他の衣食よりも金額が大きい。

その分、持っているだけでも、銀行の融資を受けられたり、信用取引の担保価値はあります。

また、インターネット環境の整備・スマートフォンの拡大によって、遊休資産の活用方法できるWEBサービスは年々増えているので、使っていない不動産にも活用してお金を稼ぐことができます。

いざ、というときに住むことが可能。人生におけるセーフティネットを引ける

これはかなり共感する人が多いのではないでしょうか。

いろいろ述べてきましたが、どんなに日本がダメになっても、日本円が、日本の不動産が、日本の株式が、日本の企業がダメになっても、日本国に住み続けるならば、不動産を持つことの価値は計り知れないものです。

なぜなら、物件を持っていれば、タダで住むことができるからです。(もちろん共益費などの最低限のメンテコストはかかりますが)

自己所有の物件を一つも持っていない場合、いざという時に、どうしようという風に思うはずです。

最初に賃貸用物件として購入し、賃料を得ていき、自己所有物件に住む必要性が生じた時に物件に住むことも場合によっては可能になります。

空室率をコントロールできるなら、利益は出る

私が考えるに、

結局、不動産投資において重要なのは「家賃収入」です。

確かに、不動産投資というのは、売却益も期待できます。

ですが、手数料や税金などの控除を引いていけば、結局それは微々たるものになってしまいます。

不動産というのは、「株式」や「先物」「仮想通貨」などと比べて、ボラティリティ(値動き)が少ない投資物です。

2倍、3倍になった…という大化けする可能性が極めて低いですが、裏を返せば、暴落の可能性も極めて低いということです。

つまり、ローリスクローリターンもしくはローロスということです。

ということは、毎月の家賃収入をきっちり回収していくことができれば、長期的には必ずプラスになるのです。

仮に2000万で買った物件が、10年後に1000万になってしまったとしても、その間、毎月家賃収入をしっかりもらうことができていれば、たとえ値下がりしたとしても、売却によって、トータルで利益を出すことができます。

つまり、不動産価格が仮に下落していくことになったとしても、毎月きちんとした家賃収入を得られる空室コントロールができれば、長いスパンの不動産投資はうまくいくということです。

期待が持てるかもしれない外的要因

移民受け入れ&外国人定住者による賃貸需要の再燃

投資の本質は、下がっている時に買うことです。

株式投資においても、2009年のリーマンショック以降、日経平均株価は一時、1万円を割れた時期がありました。日本中の投資家が、日本株に対する悲しみ抱え、日本の企業は本当に終わったと連日、新聞記事に書かれていたのを記憶しています。

ですが、時は経過し、安倍政権のアベノミクスによって、日経平均は2018年10月に24000円をつけるというほど、株価は2倍以上になりました。

もし、あの日経平均が下がっている時に株を買っていれば…..と誰もが思うはずです。

このように、今は日本の人口動態的に、今のままでは絶対的に不動産価格は下がっていきます。

つまり、現在の状況は、多くの日本人不動産投資家が、日本の不動産投資に悲観しており、どんどん不動産価格が下がっている状態なのです。

ですが、もし将来的に、外国人の受け入れを加速することによって、人口が増えていくことになれば、不動産価格、家賃相場ともに再び再燃していく可能性がなくはないかもしれません。

もし、そうであれば、

逆に不動産価格が下落し続けている今は、逆に買い時という判断になるかもしれません。

ですが、こればっかりは政府の判断(外部要因)になってしまうので、必ずしもうまくいくとは限らないのは注意が必要です。

局所的には高騰地域もある

東京23区、名古屋、仙台、福岡、大阪など。

今はますます首都圏(都心)に人は集中していきます。

地方の人口が減れば減るほど、未来ある若者は中央を目指します。

また地方でも、千葉市の九十九里や、群馬県の高崎市など、独特な発展を続ける地域もあるので、そういう地域柄の特徴もあるかもしれませんね。

不動産投資で成功するためには

インカムゲインとキャピタルゲイン

そもそも、投資と呼ばれるものは、お金を投じることでリターンを得ることです。

簡単にいうと、今持っているものを手放して、その分将来大きくして戻してもらうことです。

となると、投資の失敗とは、そのリターンが得られないことになります。もっといえば、投資する際に拠出した最初の元手よりも少ないリターンしか得られないことを意味します。

では、不動産投資におけるリターンは何かというと以下の2種類です。

- 家賃収入(インカムゲイン)

- 売却益(キャピタルゲイン)

家賃収入は、その不動産(資産)を保有し、その権利を他人に一時的に渡すことで、その分利用権のように定期的にお金をもらうことです。簡単にいうと、大家さんになって自分の持っている部屋を賃貸に出すってことですね。

売却益は、売値-買値です。つまり、安く買って高く売る。その物件を買った金額よりも高く売れれば、その差分だけ利益が出るということです。商売の基本を不動産にも当てはめることで得られる利益ってところですね。

不動産投資を始める方にオススメな記事

そもそもの基礎知識はこちらです。

https://setsuyaku-wakamono.com/%E4%B8%8D%E5%8B%95%E7%94%A3%E6%8A%95%E8%B3%87%E3%81%AE%E5%A7%8B%E3%82%81%E6%96%B9%EF%BC%81%E5%A4%A7%E5%AE%B6%E3%81%AB%E3%81%AA%E3%82%8B%E3%81%AB%E3%81%AF%E4%BD%95%E3%81%8B%E3%82%89%E5%A7%8B%E3%82%81/